一、从三个20%+,看提高赤字率的必要性

11月收支细项中,三项地方财政相关数据同比变动在20%或以上,且形成多月趋势:

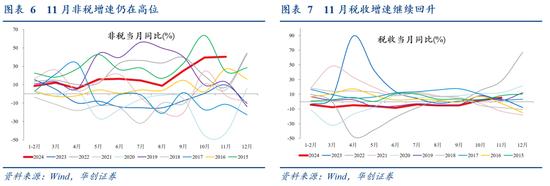

一是非税收入+40%(80%以上属于地方,2022年底以来单月新高);

二是企业所得税+37%(40%属于地方,近4个月第3个月在20%或以上);

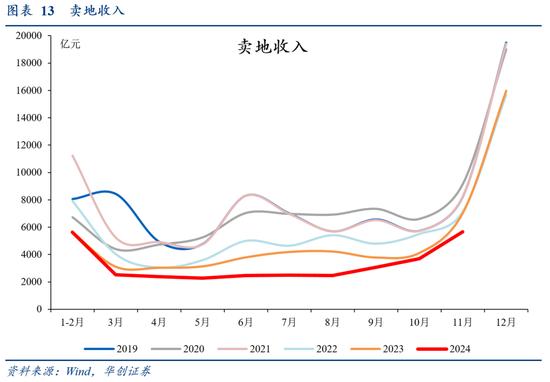

三是卖地收入-20%(100%属于地方,近8个月第6个月降幅在20%或以上)。

如何理解这三项数据?

(一)分开看,信号有分歧

首先,非税和税收是跷跷板,非税高增往往反映税收压力较大;

其次,企业所得税对利润征税,增幅较高,往往反映经济量价俱佳;

最后,卖地收入不振,直接反映地产预期偏弱。

(二)结合看,方向需警惕

GDP平减指数为负、卖地收入偏低背景下,非税和企业所得税共振高增,指向地方或加大了对企业主体的税费征缴力度:企业所得税对利润征税,历史上和工业企业利润对应较好,但在工业企业利润受PPI拖累、同比连续大幅负增背景下(8月-17.8%,9月-27.1%、10月-10%),企业所得税增速近4个月第3个月在20%以上(8月20%、9月25.4%、10月5.2%、11月37%),与国内增值税、消费税两项价格相关税增速亦明显背离(8月-1.7%、-4.6%,9月-12.2%、-16.3%,10月-1.2%、10.2%,11月1.4%、0.7%)。

财政部或已关注到了这一现象,在前三季度财政收支发布会上提及“确保非税收入应收尽收、不得乱收,坚决不收过头税费,切实减轻经营主体负担。”

(三)往后看,或一手调结构,一手增赤字

针对地方财政的困难和问题,三中明确部署“增加地方自主财力”,实践中或一手调结构,一手增赤字:

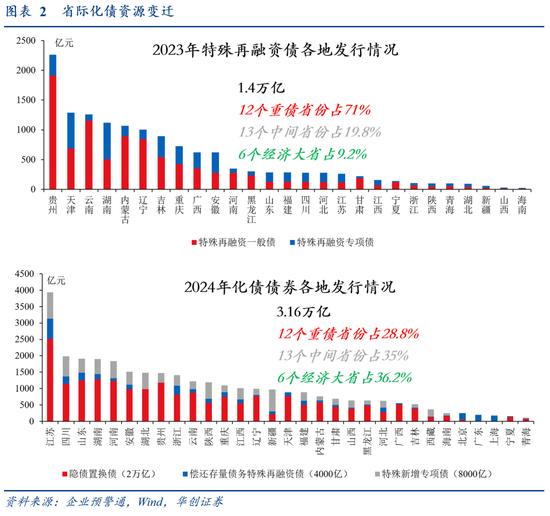

调结构,即在地方现有财力中增加自主权和灵活性,释放合理发展权。重点关注专项债对经济大省的边际倾斜:

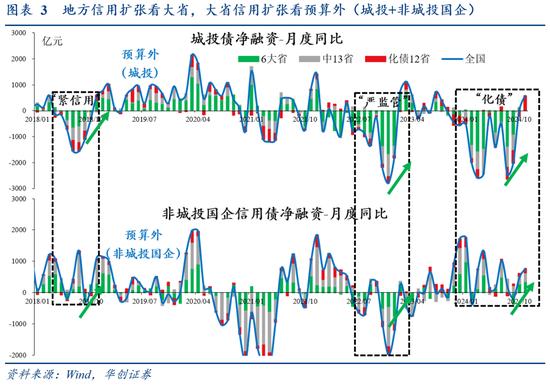

如化债专项债边际倾斜大省:11月8日人大常委会部署连续五年每年从新增地方政府专项债券中安排8000亿,补充政府性基金财力,专门用于化债——2024年8000亿特殊新增专项债中,6个经济大省占33.4%。全年3.2万亿化债债券中,6大省占36.2%(2023年1.4万亿特殊再融资债中,6大省仅占9.2%)。从边际效果看,随着化债额度快速落地,11月头部大省延续了预算外扩张,反映地方能动性正在增强:此前在10月,头部大省时隔一年重回预算外扩张(大省城投、非城投国企双双重回净扩张,为2023年9月以来首次(详见《大省时隔一年重回预算外扩张——10月财政数据点评》)。

又如土储专项债、专项债自主权边际倾斜大省:12月16日国常会部署实行地方政府专项债券投向领域“负面清单”管理,允许用于土地储备、支持收购存量商品房用作保障性住房。要优化项目审核和管理机制,适度增加地方政府自主权和灵活性——据此前财新报道,试点拟落地浙江、山东(两地均为大省)等12个省份,对应中央财办深入解读中央经济工作会议精神时提到的“初步考虑,在资金支持(经济大省)上,可加大超长期特别国债、地方政府专项债的支持力度,扩大专项债使用范围,在项目申报、资金分配等方面给予更多自主权”。

增赤字,即介于当前价格、地产前景尚不明朗,地方税收、卖地增收弹性或都有限,意味着明年乃至更长一段时间内,或需提高并保持较高的广义财政赤字率水平,直到新一轮财税改革红利充分释放:如蓝部长在10月12日、11月8日两次发布会上指出“中央财政还有较大的举债空间和赤字提升空间”、“(明年)实施更加给力的财政政策……积极利用可提升的赤字空间”;中央经济工作会议要求“提高财政赤字率”、“增加发行超长期特别国债”、“增加地方政府专项债券发行使用”;财政部党组会议指出“加强超常规逆周期调节”。

我们预计,明年广义财政赤字率需要至少提升2-2.5个百分点。即,组合可能是明年广义财政赤字率需达到“3.5%的赤字率+特别国债3万亿+新增专项债4.5万亿”~“赤字率4%+特别国债3万亿+新增专项债4.5万亿”左右。

二、11月财政数据点评

(一)收入端:非税和企业所得税共振高增,折射地方财政困难

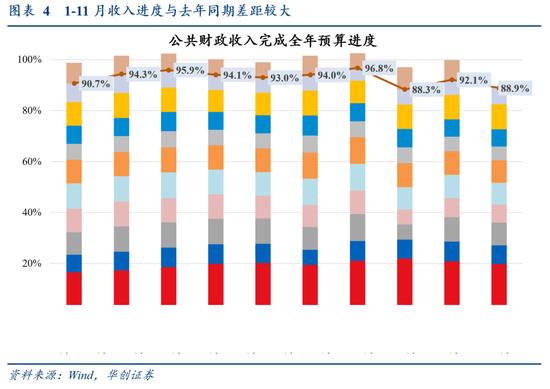

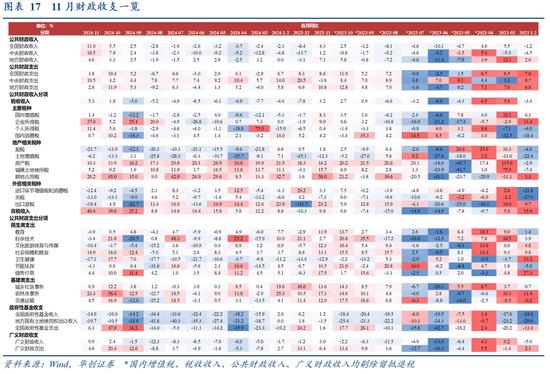

11月,财政收入同比11%(10月5.5%)。分税收和非税收入看,税收(5.3%,10月1.8%)、非税(40.4%,10月39.6%)双增,1-11月非税收入占比在历史高位。

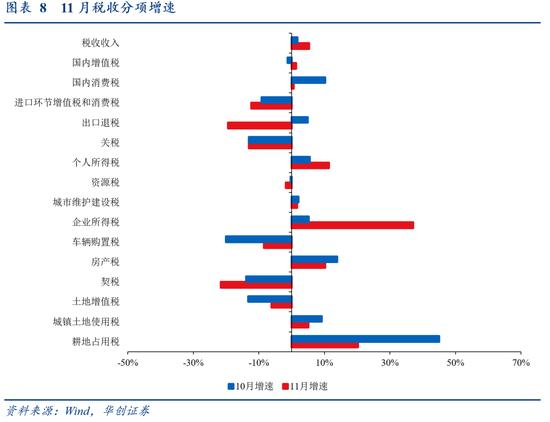

对于税收收入:从拉动结构看,11月,企业所得税拉动税收增速2.8个百分点(10月拉动1.6个百分点),增值税、消费税合计拉动税收增速0.7个百分点(10月拉动0.3个百分点),11月PPI环比由降转涨,对税收的拖累有所缓解;个税拉动税收增速1.2个百分点(10月拉动0.3个百分点),近几个月个税增速持续回升,或与去年8月31日发布提高个人所得税专项附加扣除标准政策、拉低后几个月基数有关。外贸相关税拉动税收增速0.1个百分点(10月拖累1.3个百分点),主要反映出口增速回落,提示出口退税调整12月生效,外贸相关税对税收的拉动或进一步提升。地产相关税转拖累(拖累税收增速0.6个百分点,10月拉动0.2个百分点),与卖地收入降幅扩大相互验证,关注增量政策落地过程中,地产市场能否持续回暖(10月和11月全国商品房成交量连续2个月同比、环比正增长)。

对于非税收入:此前据财政部前三季度财政收支情况发布会,主要是各级政府多渠道盘活国有资源资产,带动国有资源(资产)有偿使用收入和国有资本经营收入增加(两项合计拉高非税收入增幅10.8个百分点)。

(二)支出端:农林水一枝独秀,反映增发国债、特别国债带动水利建设

11月支出增速连升中断(3.8%,10月10.4%)。分中央和地方看,中央如期高增,地方回落幅度较大(详见《大省时隔一年重回预算外扩张——10月财政数据点评》):中央本级支出增速10.5%(10月4.2%),地方支出增速2.8%(10月11.9%)。

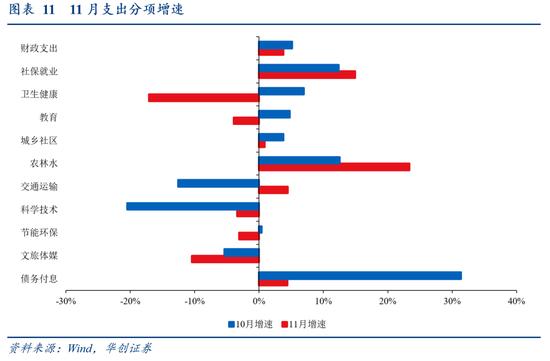

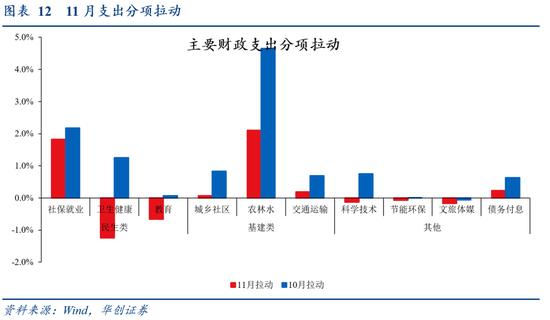

分支出类型看,农林水一枝独秀:11月三项代表性民生类支出(社保就业、卫生健康、教育)合计拖累支出增速0.1个百分点(10月拉动3.5个百分点);基建类支出(城乡社区、交通运输、农林水)合计拉动支出增速2.4个百分点(10月拉动6.2个百分点),主要是农林水拉动2.1个百分点(10月拉动5个百分点),据央视网10月底报道,2023年国家增发1万亿元国债资金,水利是重点支持领域。去年受灾严重的京津冀地区完成投资已超过1000亿元,占增发国债水利项目完成投资的25%;12月5日,水利部介绍,通过增发国债、超长期特别国债带动水利建设全面提速。1—10月,全国实施水利项目4.54万个、同比增长15.1%。科技环保支出合计拖累增速0.2个百分点(10月拉动0.8个百分点)。

(三)广义财政:明年专项债发行或重回前置

11月政府性基金收入降幅扩大(-14.9%,10月-10%)。主要是卖地收入降幅扩大(-19.7%,10月-10.5%),广义财政收入增速回落(0.9%,10月2.4%),后续回暖幅度仍主看土地市场。

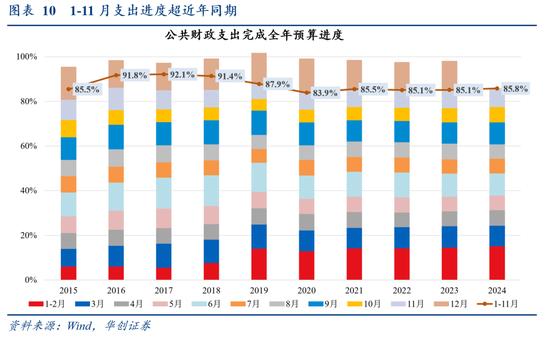

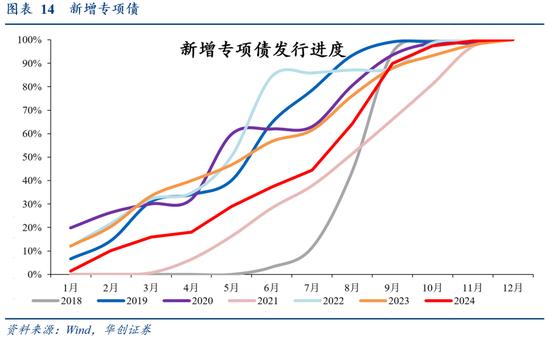

政府性基金支出增速回落幅度较大(6.3%,10月47.9%),反映8月以来新增专项债加速发行、形成支出告一段落(10月以来转向以化债债券发行为主),广义财政支出增速回落幅度也较大(2.4%,10月20.4%)。展望明年,新增专项债发行或重回前置(今年一季度发行仅占全年15.9%,2019~2023年同期平均25.5%):12月16日国常会部署做好明年专项债券发行使用,尽早形成实物工作量,为推动经济持续回升向好提供有力支撑。

点击此处了解InvestingPro科技巨头AI选股策略,AI智能选股助你飞